Волатильность – это колебание цены актива на рынке криптовалют. Биткоин, как и многие другие монеты, создавался в качестве средства обмена, но вы наверняка обращали внимание на сильное изменение его стоимости в краткосрочные временные периоды. В отличие от акций и облигаций – традиционных финансовых инструментов, на криптовалютном рынке меньше участников, и даже сравнительно небольшой капитал может изменить цену того или иного токена на несколько процентов.

Несколько лет назад, когда рынок только зарождался и появлялись первые обменники и биржи, пользователи могли торговать небольшим количеством монет. Представьте, что вы можете купить Ethereum только за Bitcoin, цена которого сильно меняется каждый день. А для того, чтобы зафиксировать прибыль после роста цены Биткоина, вам нужно продать его через обменник.

Современный рынок криптовалют сложно себе представить без Стейблкоинов – активов, чья стоимость привязана к цене фиатной валюты. Стейблкоины не только помогают краткосрочным спекулянтам быстро фиксировать прибыль, но и выступают средством обмена, обеспечивают стабильность участникам рынка, дают возможность быстро приобрести или продать любые монеты.

В нашей статье мы рассмотрим риски, преимущества и виды Стейблкоинов. Расскажем об их безопасном хранении, возможностях и заработке в среде децентрализованных финансов DeFi.

Если эта статья оказалась вам полезна, то можете поддержать нас донатом.

Что такое стейблкоины?

Stablecoin в переводе с английского – стабильная монета. Курс такой криптовалюты привязан к цене определенного базового актива, в качестве которого могут выступать валюты стран, ценные металлы или другие товары материального мира. Привязка стоимости 1:1 позволяет взаимодействовать с продуктом, например, золотом через технологию блокчейна. А фиатную (обеспеченную государством) валюту можно использовать как средство обмена, сбережения и получения прибыли в системе децентрализованных финансов. Стейблкоины – это токены, выпускаемые и существующие в разных сетях. Многие блокчейны стараются предоставить доступ к ним, так пользователям гораздо удобнее будет использовать решения, построенные на базе того или иного протокола. И хотя стабильные монеты не имеют собственной системы распределенных реестров, их отличительной особенностью являются алгоритмы поддержания цены. Некоторые токены сохраняют привязку благодаря обеспечению (это подтверждение выпущенного на блокчейне стейблкоина наличием реального актива). Другие стабильные валюты используют механизмы спроса и предложения для поддержки стабильности курса. Эти способы мы подробно рассмотрим позже на примерах отдельных токенов.

Преимущества стабильных монет:

- Обеспечение надежного средства обмена благодаря застрахованности от резких изменений цен на рынке. Стейблкоины используются крупными компаниями для международных переводов, а пользователи могут оплачивать ими некоторые товары и услуги. Это становится удобным благодаря использованию блокчейна, где транзакции быстро обрабатываются и записываются в общий реестр;

- Упрощение покупки и продажи активов. Трейдерам легче совершать сделки благодаря тому, что на биржах стейблкоины доступны в торговых парах к большинству криптовалют. Это также позволяет инвесторам сохранить часть своего портфеля в активе с низкой волатильностью, пока они принимают решение о следующей инвестиции или хотят временно снизить свою подверженность влиянию рынка;

- В системе децентрализованных финансов создают различные инструменты использования капитала такие, как протоколы кредитования и фарминг пулы. С их помощью пользователи могут получать доход. Об этом мы поговорим в соответствующем разделе статьи;

- Обеспечение эффективного и безопасного перехода от фиатных средств к криптовалютам. Есть много обменников, где несложно получить токены, оплатив их банковской картой. Новичкам, только начинающим знакомство с миром цифровых активов, гораздо удобнее в качестве своей первой криптовалюты купить стабильный актив.

Виды и риски стейблкоинов

В зависимости от базового актива и алгоритма работы выделяют несколько видов стабильных токенов. Каждый вид обладает своими особенностями, плюсами и минусами, о которых мы сейчас поговорим.

Централизованные

USDT, USDC, BUSD — это стейблкоины, капитализация которых на рынке более ста миллионов долларов. Их эмитируют компании, хранящие в своих резервах базовые активы, подтверждающие подкрепленность выпускаемой криптовалюты.

Каждый «напечатанный» (выпущенный) компаниями токен должен быть обеспечен фиатной валютой, но на практике используются другие активы финансового мира, такие как государственные и корпоративные ценные бумаги. Например, клиент обращается в компанию Tether для обмена валюты на стейблкоин. Отдав сто тысяч долларов, он получит на свой криптовалютный кошелек такое же количество USDT. Их он сможет обменять обратно на валюту, повторно обратившись в компанию. В таком случае токены будут сожжены, то есть заблокированы в блокчейне.

Преимущества централизованных стейблкоинов:

- Большой объем ликвидности позволяет легко продать или купить актив;

- Большинство CEX (централизованных бирж) использует торговые пары со стабильными токенами. Это удобно для трейдеров, совершающих краткосрочные сделки на рынке;

- Обеспеченность валютой. Такой тип подкрепления криптовалюты является основой для сохранения ее привязки к базовому активу. Он считается более традиционным, в отличие от обеспечения других стейблов;

- В DeFi существует много протоколов, позволяющих зарабатывать на ваших активах, тем самым привлекая ликвидность и пользователей в протокол. Об этом мы поговорим в разделе о фарминге.

Риск использования централизованной криптовалюты всегда заключается в том, что есть группа лиц, принимающая решения. В случае со стейблкоинами компании, эмитирующие их, работают на основе законов той страны, в которой зарегистрированы. Они обязаны выполнять требования правоохранительных органов. В смарт-контракте (программе) централизованного стабильного актива есть строка кода, позволяющая заблокировать токен на любом кошельке.

На сайте CoinDeck есть запись о заблокированных по требованию правоохранительных органов, ста шестидесяти миллионах UDST в сети Ethereum. На сайте TheBlock тоже можно отслеживать количество адресов, заблокированных компанией Tether.

Централизованные стабильные токены занимают большую часть рынка цифровых активов. Их используют пользователи и трейдеры для торговли и взаимодействия с DeFi. С их помощью компании совершают международные переводы и увеличивают эффективность капитала. Организации эмитирующие их, поддерживаются государствами. Для правоохранительных органов стейблкоины – это возможность регулировать криптовалюту. Централизованные активы, привязанные к стоимости фиатной валюты, стали аналогом разрабатываемой многими странами системы государственной криптовалюты CBDC (Central Bank Digital Coin).

Over Collateralized

Обеспеченные криптовалютами или сверхобеспеченные стейблкоины – это токены, для выпуска которых в качестве залога используется криптовалюта. Их эмиссия и стабильность курса обеспечиваются смарт-контрактами (программами, выполняющимися при определённом условии). Минт и сжигание новых стейблов регулируют сами пользователи, поэтому такие активы децентрализованы, а в большинстве проектов изменение алгоритмов работы или процентных ставок происходят через голосование в DAO (Decentralized Autonomous Organization).

Для получения токенов DAI, KUSD, uUSD пользователь должен заблокировать залоговую криптовалюту в смарт-контракте. В качестве такой может выступать нативная монета блокчейна, например, Ethereum. В обмен на нее выдается стейблкоин, который можно использовать в любых целях. Процесс сжигания происходит, когда пользователь возвращает токен и получает залог обратно.

Сверхобеспечение залогом необходимо на случай волатильности рынка. Если цена Ethereum сильно снизится, то смарт-контракт продаст его по рыночной стоимости. Об этом мы подробнее поговорим в разделе о Maker Dao.

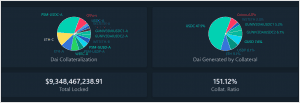

Привязка к базовому активу у таких стейблкоинов регулируется процентными ставками обеспечения. Например, при отклонении курса стоимости Dai ниже одного доллара, пользователям становится выгоднее взять токен под залог. Вы можете посмотреть актуальную обеспеченность Dai на сайте daistats.

Преимущества децентрализованных стейблкоинов:

- Независимость от организации. Пользователи принимают решения о работе алгоритма, их активы нельзя заблокировать;

- Повышение эффективности капитала за счет залоговых средств;

- Активы не могут быть заблокированы, если вы храните их на своём некастодиальном (децентрализованном) кошельке.

Децентрализованные стабильные токены сложнее получить и использовать.

Важно учитывать риски:

- Ликвидации залоговой криптовалюты;

- Сбоя в работе алгоритма;

- Неисправности смарт-контракта.

Подробнее о рисках таких стейблкоинов, например DAI, вы можете узнать на официальной странице MakerDAO на русском языке.

Отсутствие обеспечения валютой делает стабильные токены децентрализованными и независимыми от государственного регулирования. Такие активы никто не может заблокировать. Однако есть риски сбоев, ведь такие токены, как например Dai, существуют недолго. Технологии стабильных цифровых валют ещё предстоит пройти проверку временем и, возможно, в будущем мы увидим ее развитие.

Algorithmic

Алгоритмические стейблкоины, в отличие от уже рассмотренных, не полностью обеспечиваются базовым активом или криптовалютой. Стабильность курса токенов поддерживается алгоритмами и смарт-контрактами, контролирующими их эмиссию. В случае, если стоимость стейблкоина опускается ниже курса, система снижает поставку активов, а при повышении стоимости в оборот поступают новые токены. Практически можно объяснить этот алгоритм на примере работы токена IRON проекта Iron Finance.

Первый алгоритмический стейблкоин

Токен Iron был на 70% обеспечен USDC и на 25% криптовалютой Titan. Он должен был сохранять привязку к доллару. Алгоритм строился таким образом:

- В случае понижения цены: Iron выкупается с рынка и обменивается на обеспечение (Usdc, Titan). Тем самым предложение токена уменьшается, и курс стабилизируется;

- В случае увеличения стоимости: смарт-контракт выпускает Iron, используя обеспечение. Предложение увеличивается, и курс возвращаться к одному доллару за Iron.

Похожая ситуация произошла с протоколом Terra Luna, о ней мы поговорим в другом разделе нашей статьи.

Риски стабильных активов, подкрепленных алгоритмами:

- Ошибки и уязвимости в функционале протокола и смарт-контрактов;

- Нестабильность обеспечивающих активов.

Такой вид стейблкоинов можно назвать экспериментальным. Многие проекты стараются построить точный алгоритм, способный удерживать курс актива без необходимости полного обеспечения. Возможно, в будущем мы увидим токеномику, в которой будет реализована эта идея, и алгоритмические токены докажут свою надежность.

Какой стейблкоин выбрать?

Каждый вид стабильных монет имеет свои преимущества и риски.

- Алгоритмические могут сильно терять привязку от базового актива;

- Централизованные токены компания может заблокировать;

- Сверхобеспеченные требуют залоговых вложений.

Мы можем выделить общие принципы выбора актива для хранения средств:

- Сначала проанализируйте проект, узнайте алгоритм эмиссии;

- Посмотрите объём торгов и капитализацию на рынке;

- Почитайте информацию и отзывы о токене.

Возможна ситуация, что даже плохой токен, проведя удачную маркетинговую кампанию, начинает обсуждаться, и большинство начинает его использовать.

Не существует идеального стабильного токена. Сейчас появляется множество проектов, предлагающих свои идеи поддержания курса цены. Вероятно, через несколько лет мы увидим лучшее решение, и монополия на рынке будет в руках одного проекта.

Сейчас удобнее использовать разные виды активов для разных задач:

- Децентрализованно хранить средства – сверхобеспеченные;

- Получать дохода в DeFi – алгоритмические;

- Торговать на биржах и выводить в фиатные деньги – централизованные.

Кошельки для хранения криптовалют: USDT, USDC, BUSD

Стабильные токены используются участниками рынка для хранения и перевода средств, часто большими суммами. Как защитить активы и позаботиться о безопасности? Поговорим в этом разделе, рассмотрим риски и варианты кошельков для стейблкоинов. Советуем посмотреть видео от команды Sunscrypt о том, как работает криптовалютный кошелек.

Что такое криптовалютный кошелек?

Общие советы по выбору кошельков

С какими рисками сталкиваются пользователи стейблкоинов?

- Вероятность банкротства токена;

- Ошибка в работе блокчейна;

- Мошенники и потеря средств.

О вероятности банкротства мы уже поговорили в первой части статьи и сделали вывод: стоит доверять проверенным активам.

Стейблкоины – это токены в блокчейне. За их перевод берется комиссия в нативной монете сети. Например, при использовании USDT ERC-20 токен комиссия выплачивается в Ethereum, а если вы переводите BUSD BEP-20, с кошелька спишутся BNB.

Если вы не уверены, что переводите на кошелёк правильный токен, то стоит проверить его смарт-контракт через обозреватель блокчейна (Bscscan, Etherscan) или отправить небольшую сумму актива для проверки точности адреса.

Seed фраза

Резервная копия – это пароль из случайных слов, хранящих информацию для восстановления доступа к вашим средствам. Подробнее о том, что такое сид-фраза мы рассказывали в видео.

Как создается мнемоническая фраза?

Важно не только правильно сохранить приватный ключ. Не стоит забывать о безопасном использовании кошелька:

- Внимательно выполняйте транзакции, проверяя адреса и комиссии;

- Если вы увидите на балансе неизвестный вам токен, не продавайте и не переводите его. Это может быть мошеннический актив с вредоносным смарт-контрактом. Лучше всего в таком случае создать новый кошелек и вывести на него средства;

- Если вы используете стейблкоины в децентрализованных приложениях (Dapps), то не забывайте отключать кошелек от сайтов и периодически отменять аппрувы (подтверждения). Подробнее об этом вы можете посмотреть в видео на YouTube канале Sunscrypt.

Безопасность в DeFi – разрешение и отзыв действий смарт-контрактам

Риски кошельков

Вы можете хранить активы на криптобирже, телефоне, компьютере, аппаратном устройстве или на бумаге. Все типы кошельков объединяются в три вида хранения:

- Кастодиальное (горячее);

- Мобильное (теплое);

- Аппаратное (холодное).

Каждый вид имеет как риски, так и преимущества. Выбирая кошелек, учитывайте задачи, для которых будете его использовать. Для безопасности активов придерживайтесь правил диверсификации:

- Распределяйте средства между разными аккаунтами;

- Если вы используете кошелек для частых операций и взаимодействия с DeFi протоколами, не стоит хранить на нем большие суммы;

- Счета для долгосрочного инвестирования не стоит использовать вместе с адресами для спекуляций.

Сейчас мы подробнее рассмотрим каждый вид хранения и приведем примеры кошельков.

Кастодиальное хранение

Кастодиан (биржа, кошелек) хранит приватный ключ от ваших активов. Если вы используете централизованные биржи (CEX), ваши средства могут быть заблокированы. Среди пользователей криптовалют популярно выражение «Не твои ключи, не твои монеты».

Но большинство участников рынка не отказывались от взаимодействия с CEX, несмотря на потерю контроля и анонимности. Процедура KYC (Know your customer) используется биржами для подтверждения личности, она позволяет им взаимодействовать с традиционными финансовыми и государственными органами.

В чём преимущества хранения стейблкоинов на биржах?

- Возможность быстро купить или продать актив за централизованные токены (USDT, USDC);

- Удобный интерфейс позволяет как совершать рыночные сделки, так и торговать с кредитными плечами;

- При необходимости токены можно вывести через любую сеть;

- Большинство бирж позволяют проводить P2P обмены, когда пользователи обменивают криптовалюту на фиатные деньги между собой.

P2P – один из самых популярных способов приобретения цифровых активов за счет:

- Рыночного курса, который определяют пользователи;

- Контроля. Биржа санкционирует обмены и оказывает поддержку пользователям.

Выбирая CEX стоит обращать внимание не только на интерфейс и размер комиссии при торговле. Важно учитывать:

- Объем торгов и количество пользователей;

- Торговые пары и какие стейблкоины используются;

- В какой стране зарегистрирована биржа. От этого зависит исполняемое ею законодательство.

Таким образом, при выборе централизованной платформы для хранения стейблкоинов стоит понимать задачи, для которых она вам необходима.

Мобильные и браузерные кошельки

Тёплое хранения подразумевает не кастодиальное хранение приватного ключа. То есть резервной копией кошелька обладаете только вы.

Риски мобильного (онлайн) хранения:

- Устройство, на котором установлен кошелек, может быть взломано или заражено вирусом. Тогда злоумышленники получат доступ к вашим средствам;

- При подключении приложения к вредоносной программе или смарт-контракту приватный ключ может попасть к мошенникам.

- При переводе активов адрес отправки может быть скомпрометирован. Всегда перепроверяйте информацию о транзакции;

- Использование непроверенной сети Wi-Fi, через которую злоумышленники получат доступ к вашему устройству.

Как защитить свои активы?

- Следите за “гигиеной” устройства, на котором установлено расширение. Проверяйте ссылки и файлы с которыми работаете;

- Используйте проверенное интернет соединение. Следите за автозагрузкой с помощью специальных программ. Для macOS это Knok-Knok, для Windows – Autorun Organizer;

- Сохраняйте приватный ключ правильно. Будьте готовы в случае потери устройства восстановить счет.

О других способах безопасности вы можете узнать из видео команды Sunscrypt.

Преимущества и возможности теплого хранения:

- Ваши средства не могут быть заблокированы;

- Используя децентрализованные кошельки, вы сохраняете анонимность, не передавая никому личные данные;

- Можно взаимодействовать с децентрализованными приложениями;

- Удобный интерфейс позволяет отслеживать монеты и NFT токены и быстро их переводить.

Как выбрать децентрализованный онлайн кошелек?

В первую очередь поставьте задачи, для которых он вам необходим. Решите, какую сумму вы будете на нем хранить.

Для работы в децентрализованных приложениях более удобны десктопные кошельки (расширения в браузере). У каждого блокчейна есть несколько приложений позволяющих с ними взаимодействовать. Одно из приложений — Metamask поддерживающий множество сетей. О нем мы писали в нашей статье «Обзор кошелька Metamask». Кошельков для смартфонов также много, об одном из них вы можете почитать в статье «Обзор Trust Wallet».

Аппаратные кошельки

Преимущество холодного способа в том, что резервная копия (приватный ключ) хранится на устройстве и не попадает на носитель, который подключается к интернету (ноутбук, ПК, смартфон). Когда пользователь подключает кошелек к смартфону, компьютеру или сайту, туда импортируются только публичные ключи. Использовать для взаимодействия со стейбкоинами можно практически любые аппаратные кошельки.

Сейчас мы рассмотрим несколько популярных моделей, которые поддерживают стейблкоины.

Ellipal titan

Девайс выглядит, как небольшой смартфон. Цельный металлический корпус приятно ощущается в руках. Кошелек подключается к мобильному приложению через Qr-код. Приложение русифицировано, и в нем представлен широкий функционал, например, вы можете легко обменять активы. По Qr-кодам подписываются транзакции. Они отображаются на большом экране и сканируются смартфоном.

Преимущества Ellipal titan:

- Мультивалютность. Кошелек поддерживает сорок шесть монет и больше десяти тысяч токенов. На сайте Ellipal вы можете увидеть интегрированные блокчейны и активы для обмена и стейкинга. В поиске вы можете найти нужный токен и увидеть, например, что USDT поддерживается в сетях Erc20, Bep20, Hrc20;

- Внутри интерфейса устройства можно создать несколько кошельков и быстро переключаться между аккаунтами;

- Интеграция с Dex. Через приложение на смартфоне можно подключаться к децентрализованным биржам, а ещё аккаунт Ellipal импортируется в расширение Metamask.

Обзор этого холодного кошелька есть на YouTube канале Sunscrypt. В нем мы произвели обмен BNB на USDT через приложение Ellipal.

Ellipal Titan: детальный обзор

[ofer-ellipal-titan]

Keystone pro

Кошелек чуть меньше смартфона. С большим ярким экраном и металлическим корпусом. За безопасность отвечает чип, хранящий приватные ключи. Он очистит данные о резервных копиях, если корпус устройства вскроют. Минималистичный интерфейс мобильного приложение Keystone позволяет видеть баланс всех счетов. Передача публичных ключей с кошелька происходит по Qr-коду. А для получения данных о транзакции на задней панели устройства есть камера. Подписываются транзакции через сканер отпечатка пальца. Эта функция позволяет быстро авторизоваться (отпечаток считывается за несколько секунд) и использовать кошелек в общественных местах (никто не подсмотрит ваш пароль).

Плюсы Keystone pro:

- Мультивалютность. На сайте есть список поддерживаемых кошельков и монет (более двухсот блокчейнов и пятнадцати кошельков);

- Есть прошивка только для хранения Биткоина. Также импортировать btc счет можно в BlueWallet и Electrum;

- Интеграция с DeFi. Устройство подключается ко многим кошелькам, взаимодействующим с dapps, например, Metamask. При сканировании Qr-кода транзакции Keystone проверяет смарт-контракт протокола.

На нашем YouTube канале есть обзор Keystone. В нем мы подключили устройство к Metamask и обменяли BNB на USDC.

Характеристики, комплектацию и стоимость кошелька можно посмотреть в каталоге на сайте.

Bitbox02

Аппаратный кошелек производит швейцарская компания Shiftcrypto. Устройство выпускается в двух версиях: мультивалютной и Bitcoin-only. Безопасность средств обеспечивается надежным чипом, хранящим ваш приватный ключ, а в случае потери мнемонической фразы доступ к активам можно будет восстановить через микро SD карту. Компактный Bitbox подключается к компьютеру по type-s, в комплекте есть usb переходник и кабель. Подтверждение, ввод пароля и другие операции с кошельком выполняются касаниями боковых сенсоров. Это очень необычное решение, к которому быстро привыкаешь. В интуитивно понятном приложении есть возможность быстро покупать активы через сторонние площадки.

Особенности устройства:

- Мультивалютность. Список поддерживаемых монет и токенов вы можете найти на сайте компании;

- Взаимодействие с DeFi. Интеграция c Rabby Wallet позволяет подключаться к dapps;

- Сохранение резервной копии, как в виде сид-фразы, так и на SD карте. Карту обязательно хранить в безопасном месте. В случае потери мнемонической фразы она поможет восстановить доступ к средствам.

О BitBox на нашем сайте есть статья, а также серия роликов посвященных этой модели. В одном из видео мы показываем процесс отправки и получения USDT.

SecuX

Компания из Тайвани SecuX Technology выпускает холодные кошельки с 2018 года. В нашем магазине представлены три модели отличающиеся дизайном и характеристиками. В устройствах установлен чип EAL5+, обеспечивающий высокую безопасность, и яркий сенсорный экран. Компания разработала две версии приложения (веб и мобильную), к которым кошельки подключаются через кабель и Bluetooth. Устройство может работать от аккумулятора до семи часов. Модель SecuX W10 не имеет аккумулятора и Bluetooth соединения, в отличие от W20 версии. Флагманское устройство V20 имеет необычный круглый дизайн напоминающий часы.

Особенности моделей SecuX:

- Мультивалютность. На сайте компании вы можете посмотреть список поддерживаемых монет и токенов. Стоит учесть, что некоторые активы не поддерживаются в мобильном или веб приложении;

- Bluetooth соединение, позволяющее быстро подключаться к приложениям SecuX;

- Необычный дизайн, яркий дисплей и ёмкий аккумулятор;

Обзор версии SecuX V20 есть на нашем YouTube канале. В нем мы восстановили кошелек, подключились к приложениям по Bluetooth, произвели транзакции и добавили токен USDT.

[ofer-secux-v20]

Итог

Выбирая способ хранения стейблкоинов, учитывайте функции и риски кошельков.

- Для торговли и вывода в фиат подойдут биржевые аккаунты;

- Для взаимодействия с DeFi и децентрализованного контроля активов подойдут онлайн кошельки;

- Долгосрочно и безопасно хранить стейблкоины позволяют аппаратные устройства.

Стейблкоин USDT

Компания Tether International Limited была создана в Гонконге. В 2014 году USDT появился в блокчейне Биткоина благодаря протолоку Omni Layer. В 2018 году стейблкоин начал выпускаться в сети Ethereum, децентрализованные приложения стали интегрировать его в смарт-контракты. USDT стал использоваться блокчейном Tron в 2019 году, это позволило быстрее проводить транзакции с токеном. Сейчас Tether эмитирует свой стейблкоин во многих популярных сетях, полный их список есть на сайте компании в разделе Supported Protocols. На этой странице можно найти актуальный смарт-контракт токена в каждом протоколе.

Usdt занимает третье место по капитализации на рынке криптовалют. На сайте в разделе Transparency можно посмотреть количество выпущенных токенов в каждой сети. С 2016 года корреляция стоимости токена незначительно отклонялась от цены доллара. Самые сильные изменения графика происходили в 2017 году, тогда волатильность цены доходила до значений:

В марте 2017 Usdt стоил: 0.91$

В декабре цена выросла до: 1.08$

А как поддерживается стабильность курса? При изменении стоимости актива компания погашает часть криптовалюты, переводя ее в доллары, тем самым поддерживая доверие к системе. Если стоимость USDT увеличивается, компания может эмитировать новые токены для увеличения предложения. Рыночные спекулянты также поддерживают стабильность цены 1$ = 1Usdt. В случае, если цена опускается, спекулянты покупают актив, а продают в случае повышения стоимости.

Как получить Usdt?

Теоретически физические и юридические лица могут обратиться к Tether для получения права владения токеном. После проверок и подтверждений пользователь может подать заявку обмена долларов на Usdt. Минимальная сумма операции составляет сто тысяч долларов. Процесс перевода стейблкоина в доллар осуществляется по тому же принципу. В файле TetherWhitePaper на седьмой странице есть схема, наглядно отражающая механизм циркуляции токена.

Организация полностью снимает с себя ответственность за проведение обмена. Однако такой способ получения не единственный, пользователи могут получить Usdt за криптовалюту или фиатные деньги, воспользовавшись биржами или обменниками. О способах покупки и продажи криптовалюты вы можете посмотреть в видео от команды Sunscrypt.

Где покупать и продавать криптовалюту

Использование стейблкоина

Usdt является важной частью рынка цифровых активов и позволяет пользователям:

- Быстро перевести фиатные деньги в стабильный токен;

- Легко торговать деривативами и использовать кредитные плечи на Cex и Dex биржах;

- Оплачивать товары и услуги по всему миру;

- Совершать международные переводы.

Компании с большими капиталами используют токен Tether для вложений в проекты и фиксирования прибыли.

Возможности Tether OMNI, ERC-20 и TRC-20

Протокол Omni Layer выпустил в 2014 году Usdt поверх сети Биткоин. Omni Bitcoin sidechain – это надстройка над основным блокчейном, позволяющая создавать токены и смарт-контракты, которые можно использовать параллельно с транзакциями основной сети. Сейчас средства по этому протоколу всё ещё проводятся. Но существуют более популярные решения поверх Биткоина такие, как Liquid Network и Lightning Network.

В 2018 году стейблкоин появился в сети ERC-20. Ethereum стал первым блокчейном, поддерживающим смарт-контракты. Рынок цифровых активов сложно представить без экосистемы DeFi. Децентрализованные финансы позволяют торговать, брать в кредит и делегировать криптовалюту. Такое развитие Dapps и Dex было бы невозможно без стейблкоинов.

Сеть TRC-20 позволила переводить Usdt быстрее и с комиссиями значительно ниже, чем в ERC-20. Многие компании и пользователи используют Tron для переводов токена Tether, хотя существуют решения с меньшими комиссиями и работающие быстрее.

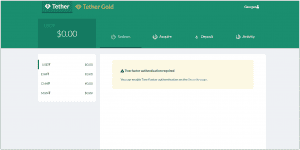

Официальный кошелек Tether (USDT)

У компании есть собственный кошелек. Tether App представляет собой страницу браузера, создав аккаунт в которой вы получите доступ к следующим возможностям:

- Обменять доллары на Usdt или другие токены (Eurt, Mxnt, Xaut);

- Внести активы на депозит и обменять на фиатную валюту.

Процесс создания аккаунта:

- Классическая регистрация с вводом адреса почты, ФИО и установкой пароля;

- Необходимо будет установить временный код двухфакторной аутентификации с помощью Google Authenticator;

- Далее подтверждаем почту перейдя по ссылке в письме.

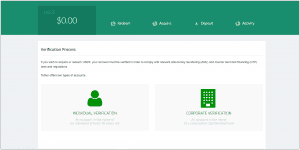

После этих действий на кошелек можно будет положить депозит не более ста пятидесяти Usdt. Компания предупреждает, что эта сумма возврату не подлежит, но она может быть использована для обмена на доллары в будущем. Для выпуска и погашения стейблкоинов нужно пройти верификацию двумя способами:

- Как физическое лицо. От вас потребуется подписать документ, подтверждающий точность предоставленной информации. Нужно будет прикрепить две фотографии удостоверения личности, файл, подтверждающий место жительства, и выписку из банка. Также на сайте написано, что во время рассмотрения заявления может потребоваться дополнительная информация;

- Как юридическое лицо. Компания, обращаясь к Tether, должна предоставить документы о регистрации, данные о сотрудниках и их доходах, выписки из банков и заявление на сотрудничество.

При внесении депозита для оплаты комиссии генерируются адреса для пополнения в сети ERC20 и через протокол Omni. В документации компании можно найти информацию о том, что при ошибочном пополнении счета на сумму больше тысячи долларов компания поможет вернуть средства и возьмет за это комиссию десять процентов.

Риски обеспечения

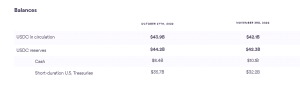

Централизованные стейблкоины, каким является Usdt, подкреплены реальными деньгами. Эти средства хранит компания и использует их для покрытия расходов на обмен токенов в валюту. Теоретически на счетах Tether International должно быть столько долларов, сколько стейблкоинов выпущено в блокчейны. Компанию можно сравнить с банком, а банк тоже должен получать прибыль. Алгоритм работы всех банков заключается в том, что деньгами вкладчиков выдаются кредиты. Tether не выдает кредиты и не вознаграждает пользователей процентами по вкладам, однако получает прибыль за счет вложения средств в активы, приносящие прибыль. Из чего складывается обеспечение Tether? В него входят:

- Государственные облигации США;

- Банковские депозиты и фонды денежного рынка;

- Корпоративные долговые бумаги;

- Рискованные активы (акции, ценные металлы, криптовалюты).

Риски заключаются в наличии последних двух категорий обеспечения. Ведь в случае уменьшения капитала компании возможность обменять Usdt на доллар может просто пропасть. Ситуация усугубляется отчетами Tether, в которых не раскрывается информация о том, в каких именно банках и бумагах хранятся средства. Ежеквартально публикуются отчеты, данные об обеспечении проверяет компания BDO, занимающаяся аудиторскими услугами и зарегистрированная в Бельгии. Последний отчет вы можете посмотреть здесь “Reserve Report”, а информация о составе активов в обеспечении есть на сайте Tether в разделе Transparency.

Использовать Usdt для хранения средств?

Никто не знает, что произойдет в будущем с молодым рынком цифровых активов. Какие стейблкоины будут использоваться через несколько лет? Обанкротится ли компания, выпускающая криптодоллар с 2014 года? Риски есть всегда. Защититься от них поможет диверсификация. Используйте разные стабильные токены в разных блокчейнах. И не стоит забывать о безопасном хранении на аппаратных кошельках.

[ofer-keystonepro]

Токены USDC и BUSD

Рассмотрим ещё два самых популярных стейблкоина. Они, как и Usdt, выпускаются компаниями и имеют похожий механизм эмиссии. Доверие пользователей они получили благодаря «прозрачности» отчетов и сотрудничеству с государственными органами.

USD Coin

Появился стейблкоин в 2018 году. Его выпуском занимается сервис Center. Он был создан компанией Circle при поддержке американской биржи CoinbaseCoinbase. Токен имеет открытый код и поддерживается многими блокчейнами.

Компания-эмитент зарегистрирована в США, поэтому прошла множество проверок и аудитов.

Circle поддерживается крупной биржей, государственными органами и правительством Нью-Йорка. Всё это обеспечило стейблкоину признание пользователей. Отчеты «Transparency & Stability», публикуемые ежемесячно, содержат информацию о размере эмиссии и объеме обеспечения. В них можно чётко увидеть, в каких ценных бумагах хранятся активы.

Binance USD

Busd появился в 2019 году. Его эмитирует компания Paxos Trust, зарегистрированная в Сша. Токен является стабильной монетой Binance.

Генеральный директор Binance:

“Paxos лидирует в сфере цифровой безопасности, и мы рады работать с ними„

Стейблкоин подкреплен малорисковыми бумагами Сша, и на сайте Paxos ежемесячно публикуются отчеты, в которых указано, в каких активах хранится обеспечение. Найти их можно здесь “Transparency Reports”. Популярность токена обеспечивается за счет большого количества торговых пар на бирже и использовании его в сети Bnb Smart Chain.

Не забывайте о рисках централизованных стабильных монет. Компания-эмитент всегда может заблокировать их по просьбе государственных органов. Диверсифицируйте стейблкоины в своем портфеле криптовалют. Далее мы поговорим о децентрализованных активах.

Алгоритм Maker Dao

Токен Dai появился в 2019 году. Это первый цифровой актив, обеспеченный другими криптовалютами. Dai эмитирует протокол Maker, который является децентрализованной автономной организацией (Dao). Ее участники голосуют за изменения работы алгоритма, для этого используется токен Mkr. Никто не может заблокировать актив на вашем кошельке.

Токен подкреплен Эфиром, Usdc и другими криптовалютами. Получить его можно на самой платформе Maker через кредитование. Например, при внесении одного Эфира, стоимость которого две тысячи долларов, пользователь получит полторы тысячи Dai. Сверхобеспечение используется, чтобы защитить подкрепленность стейблкоина. Если цена залоговых активов снизится до определенного значения, зависящего от риска криптовалюты, произойдет ликвидация, то есть обеспечение будет продано для сохранения стабильности протокола. Подробнее об этом можно почитать в документации “Liquidation Module”.

При использовании сверхобеспеченной стабильной монеты вам не нужно доверять организации-эмитенту. Только не стоит забывать о рисках смарт-контрактов и алгоритма. Dai, относительно централизованных стейблкоинов, не так давно на рынке. Однако за три года токен сильно не отклонялся от курса, и даже во время падения цены ETH протокол Maker работал стабильно. Многие пользователи доверяют Dai и хранят так средства. Если вы опасаетесь кредитования и не хотите вносить залоговые активы, можно получить Dai, просто обменяв его на криптовалюту. Торговые пары с активом есть на биржах, не говоря уже о DeFi протоколах на Ethereum.

Terra Luna стейблкоин и формирование экосистемы

Алгоритмический токен UST от компании Terra Labs за семьдесят два часа потерял почти сто процентов стоимости. Монета Luna так же обесценилась. Пользователи продуктов блокчейна Terra потеряли миллиарды долларов. Это событие, произошедшее в середине мая, надолго запомнится участниками рынка. Что стало причиной падения курса и закручивания спирали смерти?

Токен был полностью обеспечен монетой Luna и поддерживал курс благодаря спросу и предложению на рынке. Когда цена Ust поднималась выше одного доллара, любой мог обменять Луну на него и извлечь прибыль. Предложение токена увеличивалось, и цена стабилизировалась. В обратной ситуации, когда Ust стоит на несколько центов меньше, выгодно обменять его обратно на Луну, тем самым сократив предложение. Откуда появился спрос? Ust и Luna долгое время находились в топе криптовалют по капитализации. Пользователей привлекали процентные ставки стейкинга. Через протокол Anchor каждый мог получать доходность 20% годовых, заблокировав токены в смарт-контракте. Что обеспечивало выплаты этих процентов? Ничего. Компания вкладывала собственные средства. Terra Labs приобрели Биткоин, заявив, что после роста его цены из прибыли будет обеспечиваться стекинг. Однако падающий рынок не позволил заработать на этой сделке, а высокие выплаты стали одним из факторов, вызвавших крах проекта.

Основная версия произошедшего построена на факте атаки. Во время перевода активов компании экосистему кто-то взломал и резко снизил курс Ust до девяноста центов. Это запустило спираль смерти. Пользователи стали выводить средства из блокчейна. Так как курс стейблкоина продолжил падать, в соответствии с алгоритмом выпускалось всё больше Луны. Увеличение эмиссии монеты резко снизило ее курс, что вызвало сильное негодование пользователей. За три дня топовая криптовалюта обанкротилась. В интернете и сейчас продолжают встречаться истории о потере крупных сумм.

Влияние на другие проекты

Произошедшее с Ust и Luna напомнило пользователям о том, что все попытки создания алгоритмических стейблкоинов заканчиваются плачевно. Участники рынка стали использовать централизованные решения. В связи с этим недавно появилась новость от команды разработчиков Near о закрытии стейблкоина USN. В официальном анонсе сказано, что токен недостаточно обеспечен. Near Foundation выделили средства для защиты пользователей, которые могут обменять свои Usn на Usdt. Биржа Huobi также заявила об остановке использования своего токена Husd и переходе на стейблкоин Джастина Сана (создателя блокчейна Tron) USDD.

Практически в каждой блокчейн экосистеме есть протоколы, разрабатывающие свои версии алгоритмических стейблкоинов. Получится ли у них создать устойчивый алгоритм, учитывая опыт других команд? Увидим. Нам, как пользователям, важно не забывать о рисках и изучать каждый инструмент перед вложением средств.

Получение дохода на стейблкоинах

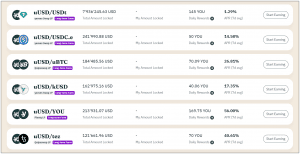

В этом разделе статьи мы поговорим о стратегии Farming и расскажем, как получать доход в DeFi. Используя для примера токены и протоколы блокчейна Tezos рассмотрим фарминг пулы и их риски.

Farming в системе Tezos

Tezos – блокчейн с большой экосистемой проектов, предлагающих различные решения пользователям. Стейкинг, кредитование, фарминг обеспечиваются за счет стейблкоинов в сети. Основные стабильные монеты:

- Usdtz – централизованный токен, для получения которого нужно проходить процедуру KYC;

- Usds – также централизован, имеет небольшую капитализацию и мало где используется;

- Uusd обеспечен четырьмя активами и выпускается протоколом Youves;

- Kusd поддерживается монетой блокчейна Xtz. Эмитируется по алгоритму схожему с Dai, только размер залога на тридцать процентов больше, и взимается комиссия за кредитную позицию. Разработан командой Kolibri Finance.

Фарминг является маркетинговым и финансовым инструментом. Farming позволяет заблокировать актив в смарт-контракте и получать прибыль. Для стейблкоинов прибыль будет примерно десять процентов годовых, это немного, относительно стратегий с другими криптовалютами, однако выше банковских процентных ставок. Положить в фарминг можно несколько активов. Для этого, как правило, создаются LP (liquidity provider) токены. Они объединяют в себе несколько монет и используются протоколами для поддержания объема средств в торговой паре. Фарминг пулл работает как программа, распределяющая проценты дохода среди всех заблокированных пользователями средств. У каждого пула есть свои особенности:

- Каждый может состоять из разных активов;

- Доход может начисляться в любых других токенах;

- Период существования пула всегда разный;

- Может быть комиссия за ввод и вывод активов из фарминга;

- Возможно, что доход будет выводиться не сразу.

Их важно учитывать, выбирая стратегию заработка.

Зачем проекты создают фарминг пулы?

Проекты привлекают средства пользователей, чтобы получить из этого выгоду. Как правило, Farming создается Amm (automated market maker) протоколами. Их особенность состоит в том, что они не имеют своего капитала. Операции с цифровыми активами они проводят, привлекая ликвидность. Можно выделить основные преимущества фарминга для проектов:

- Привлечение ликвидности. Протоколы создают пулы, чтобы привлечь средства. Они будут использоваться пользователями, торгующими эти активы. Проект, в свои очередь, получает прибыль с комиссий, которыми выплачивает награды за фарминг. Например, используя мост, вы переносите Usdt из сети Erc-20 в Tezos. Для обеспечения предложения Usdt протоколы используют Farming;

- Amm protocols зарабатывают комиссии (fees) не только за торговлю активами, а также за внесение и вывод их из фарминга. Привлекая определенный объем ликвидности, они используют его для извлечения выгоды;

- Команды, разрабатывающие стабильные монеты, создают Farming для привлечения пользователей. Например, на сайте Youves есть много пулов с их токеном;

- Borrow protocols. Кредитные протоколы зарабатывают на процентных ставках кредитования и этими средствами выплачивают награды за фарминг;

Всегда перед использованием фарминга отвечайте на вопрос “зачем проект создал пул и раздает награды?” Ответ на него можно найти на сайте, в документации или спросив у комьюнити в социальных сетях.

Как выбирать Farming Pool

При выборе проекта и смарт-контракта, в котором вы заблокируете свои средства, важно обращать внимание на наличие “подводных камней” у каждой программы.

Рассмотрим основные пункты выбора пула доходности:

- В первую очередь нужно узнать механику проекта. Узнать цель, с которой проект создает фарминг;

- Посмотреть, какие стейблкоины используются. Если pool состоит из Usdt и неизвестного вам токена, стоит изучить этот актив. В противном случае, когда вы создадите LP пару, а токен сильно упадет в цене, вы потеряете и свои Usdt;

- Изучить TVL (количество заблокированных активов). Если в смарт-контрактах заблокировано много средства, значит, другие пользователи доверяют проекту. Однако этот фактор не гарантирует стопроцентной безопасносности;

- Узнать условия ввода и вывода средств, ведь протокол может установить дополнительные комиссии;

- Обязательно нужно следить за датой конца фарминга. Решив забрать средства из оконченного пула, вы можете столкнуться с ограниченной ликвидностью и потерять часть средств;

- Посмотреть выплаты наград. Некоторые протоколы блокируют средства на долгое время. На Youves, чтобы получить rewards полностью, важно не вынимать стейблкоины из пула в течении ста восьмидесяти дней;

Риски стратегии

Высокий Apr всегда связан с большими рисками. Рассмотрим опасности, окружающие пользователей стейбл-фарминга:

- Сеть. В блокчейнах периодически происходят сбои. Они редки и проблемы быстро устраняются. Используя непопулярные или новые сети всегда учитывайте вероятность таких случаев;

- Кошелек. Если злоумышленник получит доступ к вашей резервной копии, он вытащит средства из пула. Используйте проверенные кошельки и не храните все средства на одном аккаунте. Для работы в Tezos можно использовать Temple Wallet, он поддерживает подключение к Ledger;

- Смарт-контракты. Программы пишутся людьми, поэтому могут содержать ошибки. Или умышленно создаются мошеннические контракты, в условиях которых прописывается возможность вывести все средства участников одной командой;

- Стейблкоины каждого вида имеют свои особенности. А если вы получаете награды в токене проекта, нужно посмотреть его токеномику, чтобы решить, стоит ли держать актив в инвестиционном портфеле или продавать его;

- Риски стратегии. Сюда включаются непостоянные потери: комиссии, время блокировки активов. Создавая LP пару токены распределяются неравномерно. При изменении цены активов токен ликвидности ребалансируется. Apr пула также постоянно изменяется, и пользователи получают нефиксированные награды;

Заключение

Мы поговорили о том, что такое стабильные токены. Рассмотрели их виды и выделили преимущества и недостатки каждого:

- Централизованные активы удобнее использовать на биржах для торговли, переводов, обмена на фиантные валюты;

- Сверхобеспеченные стейблкоины удобнее использовать в DeFi. Они не выпускаются организациями и не регулируются государством;

- Алгоритмические токены нестабильны. Проекты стараются разработать устойчивый актив, который будет поддерживать курс, не имея полного обеспечения. Их можно использовать для получения больших процентов доходности.

В статье мы рассказали о популярных стейблкоинах, их рисках и вспомнили примеры банкротств больших проектов. Существует много протоколов, стабильных токенов и фарминг пулов. Только вы решаете, куда вложить средства. Проводите свой анализ и выбирайте подходящие вам условия. Главное помнить о рисках на рынке цифровых активов и в мире DeFi. Безопасно хранить криптовалюту позволяют аппаратные кошельки.

Добавить комментарий

Для отправки комментария вам необходимо авторизоваться.